Hangi işyerleri emlak vergisi ödemeyecek?

Paylaş

EMLAK Vergisi’nin oranları belli, her yıl aynı oran üzerinden işyeri sahipleri vergilerini ödüyorlar.

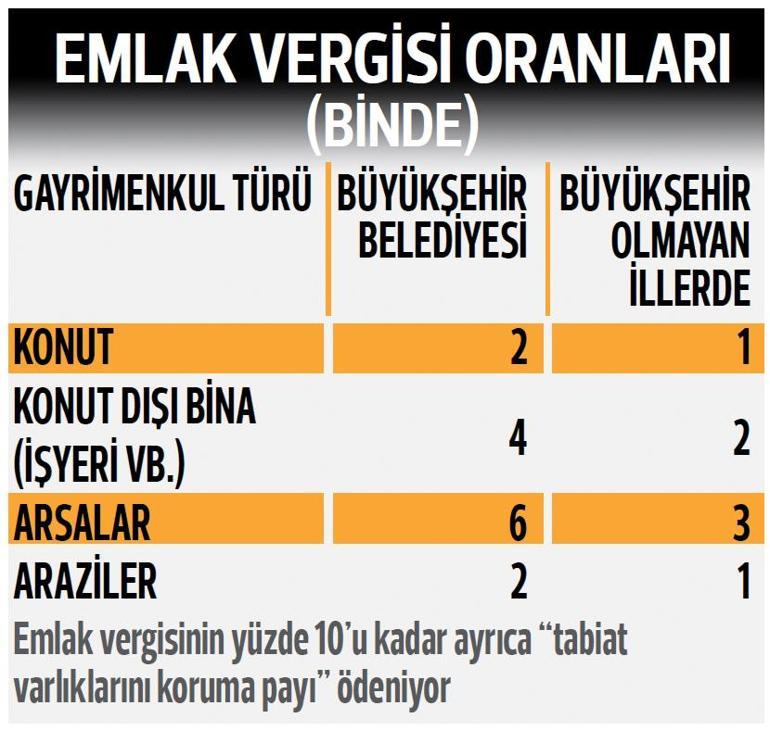

Emlak rayiç değeri üzerinden büyükşehir olan iller için binde 4, diğer illerde binde 2 oranında ilçe belediyelerine ödeme yapılıyor.

Binde 2 veya binde 4 oranlarının uygulandığı Emlak Vergisi rayiç değeri de (matrah) iki kalemin toplamından oluşuyor. Binanın; arsa m2 değeri ve inşaat m2 maliyet değerinin toplamı, Emlak Vergisi matrahını oluşturuyor.

Hatırlayacaksınız... Geçen yıl; 2018 ve takip eden üç yıl için arsa m2 birim değerleri bir çok ilçede önceki yıla göre yüzde 100, yüzde 200, hatta yüzde 500’lere varan ve aşan oranlarda (takdir komisyonlarınca) açıklanınca önce birçok mükellef dava açmıştı... Tepkiler üzerine; davalar daha sonuçlanmadan da, yasal düzenleme yapılarak, artış en fazla yüzde 50 ile sınırlandırıldı. (5 Aralık 2017 tarihli Resmi Gazete’ de yayımlanan 7061 sayılı Yasa)

Dolayısıyla 2018 için geçerli olacak ve sonrasında 2019, 2020 ve 2021’in ödenecek Emlak Vergisi’ni de etkileyecek arsa-arazi m2 değerleri makul seviyelere çekilmiş oldu. (2018 için belirlenmiş değer sonraki üç yılda yeniden değerleme oranının yarısı kadar her yıl itibariyle artırılacak.)

Şimdi; 2018 Emlak Vergisi için ödeme dönemi de geldi. Emlak Vergisi’nin ilk taksiti (mart ayından) mayıs sonuna kadar ödenebiliyor. İkinci taksit ise kasım ayı sonunda kadar ödenebiliyor.

Yine geçen yıl yapılan düzenlemeyle; organize sanayi bölgeleri, serbest bölgeler, endüstri bölgeleri, teknoloji geliştirme bölgeleri ve sanayi sitelerinde yer alan binalara daimi bina vergisi muafiyeti getirildi. Sayılan işyerleri artık Emlak Vergisi ödemeyecek. Ayrıca geçen yıl Emlak Vergisi’nin ikinci taksitini ödemişlerse bunu iade de alabilecekler. Muafiyeti dikkate almadan 2017’nin her iki taksitini de ödeyen işyerleri ikinci taksiti iade alabiliyorlar. (7033 sayılı Sanayinin Geliştirilmesi ve Üretimin Desteklenmesi Amacıyla Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanun ile 1319 sayılı Kanunun daimi muaflıkları düzenleyen 4 üncü maddesine getirilen düzenlemenin yürürlük tarihi 1 Temmuz 2017 olduğundan...)

Aynı konuda tereddüt yaşayan bir mükellef sorusunu Maliye’ye yöneltmiş ve cevaben kendisine “ödediği ikinci taksiti iade alabileceği’ belirtilmiş. (Gaziantep Vergi Dairesi Başkanlığı, 17 Kasım 2017 tarih ve 56251 sayılı özelge)

İŞYERİ GÖRÜNEN KONUTLAR

Konut olarak kullanılmasına rağmen, belediyeye ilk bildirimi işyeri olarak yapılmış gayrimenkuller olabiliyor. Bu durumda iki kat fazla Emlak Vergisi ödenmiş oluyor. Gayrimenkulün rayiç değeri üzerinden; konutlar için binde bir, işyerleri için binde 2 Emlak Vergisi ödeniyor. (Oranlar; konutlar için de, işyerleri için de büyükşehir belediye sınırları ve mücavir alanları içinde yüzde 100 artırımlı uygulanmakta.) Benzer durumda olan mükellefler; yüksek oranlı emlak vergisi ödemek yerine ilgili belediyeye başvurarak, fiilen konut olarak kullandıkları mülkleri için düşük oranlı (konut) emlak vergisi ödeyebilirler. (İstanbul Vergi Dairesi Başkanlığı, 14 Kasım 2017 tarih ve 455314 sayılı özelge) Gayrimenkulün kaydı belediyede konut olarak görünmesine rağmen aslında işyeri olarak kullanılan mülkler de olabiliyor. Bu durumda da yüksek oranlı (işyeri) Emlak Vergisi ödenmesi gerekecektir. Günlük-saatlik kiralama yapılan konutlar bu durumda mesela. Her ne kadar konut olarak kayıtlarda görünse de, fiziki olarak işyeri olarak kullanılan günlük-saatlik kiralanan mülkler için yüksek oranlı (işyeri) Emlak Vergisi ödenmesi gerekir. (İzmir Vergi Dairesi Başkanlığı, 05 Şubat 2018 tarih ve 56068 sayılı özelge)

Yukarıda tarih ve sayısını verdiğimiz özelgelerin tam metinleri, vergidoktoru.com.tr internet adresinde görülebilir.

Not: Konut sahibi kişiler için emlak vergisinde kritik konuları da haftaya yazı dizisi olarak ele alıyoruz. Özellikle tek konutu olup emlak vergisi ödemeyecek olan emekliler, ev hanımları, işsizler ve engelliler için tanınan vergi avantajının koşullarını ve püf noktalarını yazı dizimizde açıklıyoruz.

Paylaş