Çiftlik Bank çok konuşuldu ama tam bir 'Ponzi' tezgahı!

Güncelleme Tarihi:

DOLANDIRICILAR, saadet zinciri kurucuları bu işi nasıl yapıyorlar? Daha doğrusu “müşterilerini” nasıl buluyorlar? Dolandırıcılar var; çünkü kolay kazanç elde edip “köşeyi dönmek” isteyen, kazanma hırsı içinde, açgözlü ya da tamahkar olarak tanımlanabilecek zaafları olanlar var olduğu için. Hele ki bilgi ve bilimden çok, köşe dönmeci “uyanıklığa” ve lümpenliğe sempatinin olduğu yerlerde şaşkınlık yaratmıyor.

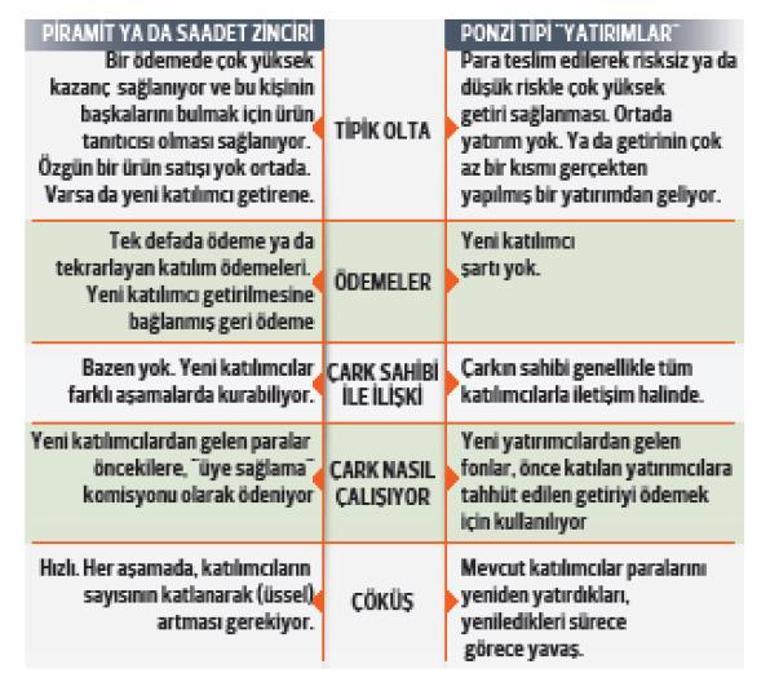

Tüm dolandırma vakalarında, kazanma hırsı ve açgözlülüğe eşlik eden bir başka duygu daha var; o da “güven” duygusu. İçinde bir de hamaset varsa “tüy dikiliyor.”“Çiftlik Bank” olayı da tam bir Ponzi tezgâhı. Kaz geleceği umuduyla tavuklarını feda eden yurttaşların düştüğü bir tezgâh.“Sona kalanın dona kaldığı” dolandırma vakaları iki gruba ayrılıyor; birincisi piramit tipi ya da saadet zinciri olarak tanımlanıyor, diğeri de Ponzi tipi “yatırım” tezgâhı.

Piramit ya da saadet zincirinde, belli sayıda kişiyle başlayıp üslü biçimde katlanarak çoğalan ve nakit akışının “yeni gelenlerden akan nakdin, ilk gelenlere aktığı” bir düzen var. Katlanarak büyümesini de bu sağlıyor. En önemlisi; katılımcılara yeni katılımcı getirmeyi teşvik eden, zorunlu kılan taraflarının olması.

Örneğin ilk beş kişi girerken belli bir para ödüyor ama her biri beşer kişi getirmek zorunda. Sonra gelen “ikinci kuşak” beş kişi de beşer kişi getiriyor. Böylece 5, 25, 125, 625 diye çember büyüyor. İlk 5 kişiye vaat edilen, örneğin dördüncü kuşak tamamlandığında “ana paralarının iki katını alacakları” vaadi ise dördüncü kuşak yani 625 kişi tamamlandığında bu veriliyor.

“Havucun” hayata geçtiğini gören katılımcılar bizatihi halkaları kendileri büyütüyor. Ancak bir aşamaya geldiğinde maddi olarak yükümlülükler yerine getirilemiyor; bu çarkı kuran dolandırıcılar ortadan kayboluyor. Bunun rasyonel olup olmadığını sorgulamayan açgözlü katılımcılar, koşa koşa savcılığın yolunu bulmakta zorlanmıyor.

ADINA ‘YATIRIM’ DEYİNCE PONZİ

İkinci tip olan çark, temel olarak aynı ama ambalajı farklı; bir “iş”, bir “yatırım” elbisesi içinde sunuluyor. Oysa ne iş var ne de yatırım. Göz boyayıcı tablolar sunuluyor. Hepsi bu. “Ponzi Oyunu” olarak adlandırılan bu çark adını, 1920’lerde ABD’deki dolandırıcı Charles Ponzi’den alıyor.

Ponzi bundan 100 yıl önce ABD New England’da posta kuponu ve pulu spekülasyonuyla uğraşırken, “yatırımcı” toplayarak büyütüyor. ABD’nin SPK’sı olan SEC’in web sitesinde Ponzi’nin ne yaptığı şöyle anlatılıyor; o dönem faizler yüzde 5’lerde iken “yatırımcılara” 90 günde yüzde 50 getiri teklif etmiş. Başlangıçta uluslararası posta kuponlarını satın alarak işe başlamış. Sonra, yeni katılanlardan aldığı fonları önce gelenlere taahhüt ettiği getiriyi ödemekte kullanmaya başlamış.

Charles Ponzi’nin o dönemde en büyük “müşteri” kitlesinin Boston polis teşkilatının üçte ikisi olduğunu not edelim; halkayı nasıl büyüttüğünün de kaldıracını anlamak için.Her iki çarkta da yeni açgözlü katılımcı girişi esastır. Katılımcı girişi azalır ya da durursa çark “kırılır”, dolandırıcı ortadan kaybolur.

Çağdaş Ponzi çarkçısı da Bernie Madoff’tur. Madoff’un Wall Street’te yatırım şirketi sahibi iken, 1990’lardaki BCCI ve Barings bankalarının batmasından sonra zararları örtmek için işi Ponzi çarkına çevirdiği sanılıyor. 2008’de küresel kriz patlak verince, yatırımcılar nakde dönme eğilimine girince çarkı kırılır; 50 milyar dolara yakın bir batıktan bahsediliyor.Türkiye’de de benzer bir tablo; 80’li yılların başlarındaki “Banker krizidir.” Bankaların çıkardığı “mevduat sertifikalarının” repo yoluyla pazarlanması gibi masum görünümde başlayan bankerler, işi olağanüstü yüksek sabit faiz taahhüdü ile para toplamaya çevirdiler. Vardıkları yer; Ponzi çarkı oldu, bankerler battı, binlerce kişi para kaptırdı.Titan gibi saadet zincirlerine tanık olduk.

Son örnek “Çiftlik Bank” oldu. İnternet oyunu üzerinden 1 milyar TL’yi aşkın fon toplandığı anlaşıldı.Bunun suç kısmıyla savcılar ilgilenecek. Ancak keşke bizdeki bankacılık ve sermaye piyasası, borsa otoriteleri siyasetçilere hoş görünmek için “faizi düşecek”, “borsa yükselecek” lafları yerine “finansal okur-yazarlık” üzerine eğilselerdi. Hala da geç değil.

‘Açgözlü yatırımcı tuzağını” tanıma işaretleri

1. Risksiz ya da çok düşük riskle çok yüksek getiri: Kuralı unutmamak gerekir; yüksek getiri yüksek risk demektir. “Garantili yüksek getiri” şüphe uyandırmalı. Türkiye ölçeğinde, mevduat getirileri 2018 mart koşullarında yaklaşık yıllık yüzde 10-15 arasında iken bunun çok üzerinde “yüksek düzenli sabit getiriyi” işaret edenlere şüpheyle yaklaşılmalı. Bu herhangi bir bilgisayar-internet oyunu olsa da.

2. Her daim değişmeyen sabit getiri: Hem yüksek hem de düzenli sabit getiri ikilisi iyi bir “olağan şüpheli”. Uzak durun.

3. Kaydı olmayan yatırımlar: Ponzi tipi sahtekarlık çarklarının kayıtlı ve kurumsal bir yapısı yoktur. Örneğin, kamusal yatırım ve tasarruf otoriteleriyle işleri yoktur. Şeffaf değildirler. Bu yüzden hesaplara bakıp bilgi alınabilecek üçüncü bir göz kullanmaktan uzak dururlar.

4. Yetkisiz-lisanssız satıcılar: Kurumsal bir yapı altında olmadıkları gibi yetkili ve lisanslı değillerdir.

5. Gizemli veya karmaşık yatırım stratejisi: Para yatıranların anlayacağı bir yatırım mimarisi yoktur. Sorana da tam bilgi vermekten kaçınırlar. Kahvehane sohbeti düzeyinde bilgi, parmak hesabıyla hesap verirler.

6. Kayıtlardaki tuhaflıklar: Kayıtları görmezsiniz, karmaşıktır, özensizdir, tutarsızdır, hatalıdır, eksiktir.

7. “Paranı isteme benden, buz gibi soğurum senden” kuralı: Yatırımı ya da getiriyi nakit olarak geri alırken zorluklar çıkartılması; yatırımı uzatma ya da yenileme ısrarı.(Kaynak: ABD SEC’ten esinlenerek)